Weltweite Megadeals weiter rückläufig

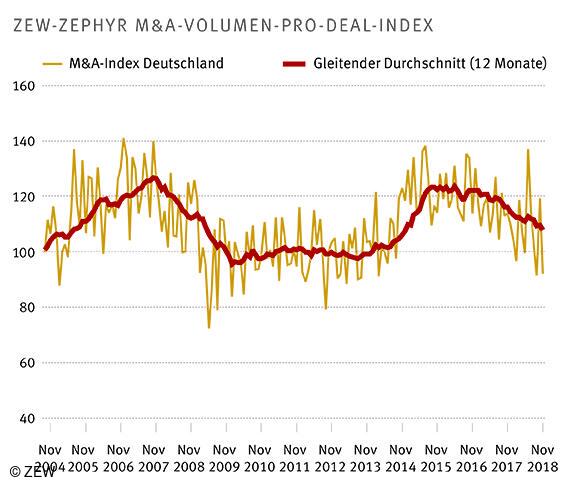

M&A-IndexWährend die Anzahl der Transaktionen bei weltweiten Fusionen und Übernahmen (Mergers & Acquisitions, M&A) weiterhin rückläufig ist und auch im Ausnahmemonat Juni 2018 mit weltweit 660 Übernahmen eher moderat war, ist das Volumen pro Deal in etwa stabil geblieben. Der gleitende Zwölfmonatsdurchschnitt ist nach kurzer Unterbrechung weiter gesunken und steht aktuell mit 112 Punkten so tief wie seit Februar 2015 nicht mehr. Zu diesem Ergebnis kommen Untersuchungen des Zentrums für Europäische Wirtschaftsforschung (ZEW), Mannheim, auf Basis der Zephyr-Datenbank von Bureau van Dijk.

Nachdem das Jahr 2017 schon vergleichsweise schwach war, konnte sich der ZEW-ZEPHYR M&A-Volumen-pro-Deal-Index auch im Jahr 2018 nicht erholen. Der gleitende Zwölfmonatsdurchschnitt befindet sich bereits seit Februar 2017 im Abwärtstrend, einzige Ausnahme war der Juni 2018. In diesem Monat erreichte der Index einen sensationell hohen Wert von 137 Punkten – nur um danach wieder auf 91 Punkte im September 2018 abzustürzen. Der starke Monatswert im Juni hatte jedoch nur wenig Einfluss auf den gleitenden Zwölfmonatsdurchschnitt, wie der aktuelle Tiefstand belegt.

Die beiden größten Übernahmen mit Blick auf das Übernahmevolumen fielen exakt in den Juni 2018: zum einen die Übernahme des Medienunternehmens Time Warner durch den Telekommunikationskonzern AT&T in Höhe von 93 Milliarden Euro, zum anderen die Bayer-Monsanto-Übernahme mit einem Transaktionsvolumen von 53 Milliarden Euro. Alle weiteren Übernahmen im Jahr 2018 blieben deutlich hinter diesen Deals zurück.

Aussichten auf dem globalen M&A-Markt äußerst unsicher

Mit 28 Milliarden Euro folgte die Übernahme des spanischen Mautstraßen-Betreibers Abertis durch die deutsche Hochtief AG mit Sitz in Essen. Hochtief ist jedoch wiederum selbst Teil der italienischen Atlantia Holding, hinter der die Benetton-Familie steht. Im November 2018 übernahm der Chiphersteller Broadcom Inc. das Software Unternehmen CA aus New York für rund 15 Milliarden Euro. Nachdem der Megadeal mit dem Konkurrenten Qualcomm Anfang des Jahres geplatzt war, zog Broadcom von China in die USA um. Das nun im kalifornischen San José ansässige Unternehmen will sich so besseren Zugriff auf amerikanische Übernahmekandidaten sichern. Genau auf diese Kandidaten hat es der Chip-Gigant nach wie vor abgesehen. Mit einem Firmensitz in den Vereinigten Staaten können die US-Behörden geplante Übernahmen nun nicht mehr aufgrund von Bedenken, die die nationale Sicherheit betreffen, ablehnen.

„Die weiteren Aussichten auf dem globalen M&A-Markt sind derzeit äußerst unsicher. Einerseits sind die USA weiterhin in Handelskonflikte verstrickt und der Brexit noch nicht vollzogen. Andererseits verfügen viele Unternehmen in den USA aufgrund vorteilhafterer Abschreibe-Regelungen über genügend Barreserven, die Top-Manager gerne investiert sähen. Diese beiden gegensätzlichen Effekte werden sich womöglich nächstes Jahr die Waage halten“, sagt Dr. Niklas Dürr, Wissenschaftler im ZEW-Forschungsbereich „Innovationsökonomik und Unternehmensdynamik“.