Erbschaftsteuerreform führt zu deutlichen Mehrbelastungen bei der Übertragung von Unternehmen

ForschungSeit Jahren ermittelt das Zentrum für Europäische Wirtschaftsforschung (ZEW) im Auftrag der Stiftung Familienunternehmen in regelmäßigen Abständen die Erbschaftsteuerbelastung bei der Übertragung eines großen mittelständischen Musterunternehmens an nahe Familienangehörige (Ehegatte oder Kind). Die Erbschaftsteuerbelastung wird dabei für die Rechtsform einer Kapital- bzw. Personengesellschaft in Deutschland sowie im internationalen Vergleich weiterer 17 Länder berechnet. Das Musterunternehmen weist einen erbschaftsteuerlichen Unternehmenswert von rund 103 Millionen Euro auf. Modellrechnungen des ZEW auf Grundlage von drei bisher von der Bundesregierung vorgelegten Reformvorschlägen zeigen, dass sich die Belastung durch die Erbschaftsteuer für dieses Musterunternehmen deutlich erhöhen würde, beim aktuell vorliegenden Kabinettsentwurf um rund 142 Prozent. Das entspricht einem Belastungsanstieg um 10,9 Millionen Euro auf dann 18,6 Millionen Euro.

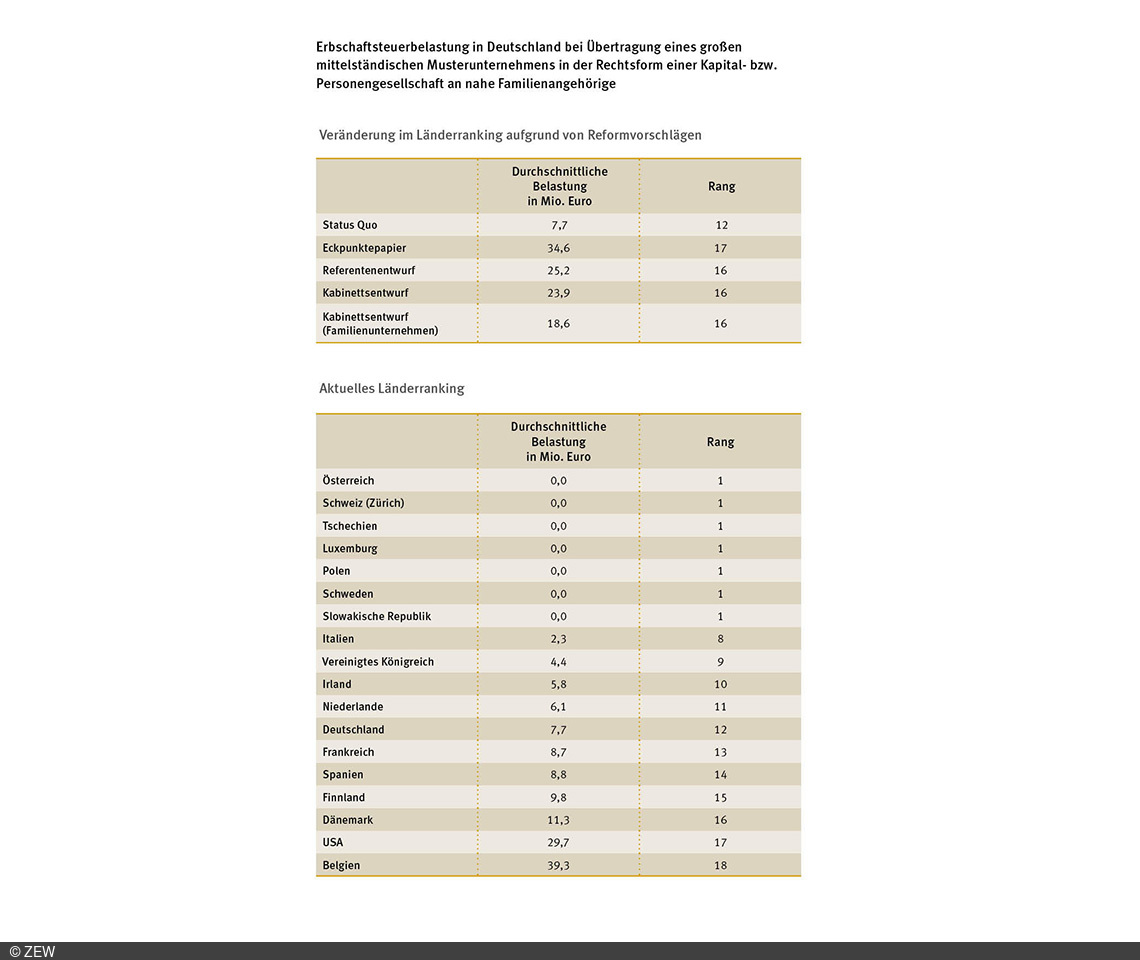

Nach derzeit geltendem Recht beläuft sich die Erbschaftsteuerbelastung bei Übertragung des Musterunternehmens auf durchschnittlich 7,7 Millionen Euro. Der Durchschnittswert ist das Mittel der Steuerbelastung bei Übertragung an den Ehegatten oder ein Kind. Deutschland belegt damit im Ländervergleich Platz zwölf und befindet sich im hinteren Mittelfeld der 18 verglichenen Länder. Die geltende Rechtslage hat das Bundesverfassungsgericht in seinem Urteil vom 17. Dezember 2014 jedoch als verfassungswidrig erklärt und den Gesetzgeber verpflichtet, bis zum 30. Juni 2016 eine Anpassung der gesetzlichen Grundlagen vorzunehmen. Dem Gericht gingen dabei insbesondere die Begünstigungen für Betriebsvermögen zu weit.

Die Bundesregierung hat in Reaktion auf das Urteil bereits drei verschiedene Reformvorschläge erarbeitet. Zunächst wurde seitens des Bundesministeriums der Finanzen (BMF) im Februar 2015 ein Eckpunkteplan vorgelegt. Dieser sieht vor, die derzeit bestehenden Begünstigungen für übertragenes Unternehmensvermögen in Höhe von 85 Prozent bzw. 100 Prozent auf einen erwerbsbezogenen Höchstbetrag von 20 Millionen Euro zu begrenzen. Dieser Höchstbetrag ist als Freigrenze ausgestaltet, d.h. bei Übertragungen von höheren Unternehmensvermögen wird keine Begünstigung gewährt, sofern die vorgesehene Bedürfnisprüfung ins Leere läuft. Bezogen auf das von uns betrachtete Musterunternehmen würde Deutschland demnach im internationalen Vergleich von 18 Ländern vom zwölften auf den 17. Platz zurückfallen. Die durchschnittliche Steuerbelastung würde sich nahezu verfünffachen, von 7,7 Millionen auf 34,6 Millionen Euro.

Eine weitere Konkretisierung zur Reform der Erbschaftsteuer hat das BMF im Juni 2015 durch einen Referentenentwurf vorgenommen. Dieser sieht zusätzlich zu der Freigrenze von 20 Millionen Euro ein Abschmelzmodell beim Verschonungsabschlag für Unternehmensvermögen zwischen 20 Millionen und 110 Millionen Euro sowie einen einheitlichen Abschlag von 25 bzw. 40 Prozent jenseits von 110 Millionen Euro vor. Für unser Modellunternehmen ergibt sich hierbei ein reduzierter Verschonungsabschlag von 30 Prozent. Obwohl die durchschnittliche Belastung deutlich von 34,6 Millionen auf 25,2 Millionen Euro sinkt, verbessert sich Deutschland in diesem Szenario nur um einen Rang auf Platz 16.

Weitere Modifizierungen wurden schließlich im Rahmen des Kabinettsentwurfs vom 6. Juli 2015 vorgenommen. Demzufolge soll die Freigrenze von 20 Millionen auf 26 Millionen Euro bzw. für Familienunternehmen auf 52 Millionen Euro erhöht, aber auch ein geringerer Verschonungsabschlag von 20 bzw. 35 Prozent für Vermögen ab 114 Millionen Euro gewährt werden. Für unser Musterunternehmen resultiert aus der Anhebung der Freigrenze lediglich ein höherer abgeschmolzener Verschonungsabschlag von 34 Prozent bzw. von 51 Prozent für Familienunternehmen. Damit würde sich die durchschnittliche Steuerbelastung auf 23,9 Millionen bzw. 18,6 Millionen Euro (Familienunternehmen) belaufen. In beiden Szenarien ergäbe sich jedoch keine weitere Verbesserung im Länderranking.

Abschließend ist somit Folgendes festzuhalten: Wird der Kabinettsentwurf in der vorliegenden Form umgesetzt, würde sich im Erbfall, bezogen auf unser Musterunternehmen, für Familienunternehmen ein Belastungsanstieg von 7,7 Millionen auf 18,6 Millionen Euro ergeben. Dies entspricht einer Zunahme um 10,9 Millionen Euro bzw. rund 142 Prozent. Im Vergleich von 18 betrachteten Ländern würde Deutschland damit vom zwölften auf den 16. Rangplatz zurückfallen. Insofern würde die Erbschaftsteuer zu einem erheblichen steuerlichen Standortnachteil werden, zumal die Erbschaftsteuer im benachbarten Ausland wenig verbreitet ist. Dies gilt insbesondere für größere Unternehmensvermögen. "Es stellt sich deswegen die Frage, wieso sich der Gesetzgeber einer grundlegenden Reform der Erbschaftsteuer mit einer Abschaffung der Ausnahmen bei der Bemessungsgrundlage, dafür aber deutlich niedrigeren Steuersätzen, so hartnäckig verweigert", sagt Prof. Dr. Christoph Spengel, der am ZEW und an der Universität Mannheim wissenschaftlich tätig ist. "Eine solche Reform wäre aufkommensneutral, würde Deutschland als Unternehmensstandort aber deutlich attraktiver machen. Blaupausen für eine solche Neuordnung liegen seit langem vor."

Für Rückfragen zum Inhalt

Prof. Dr. Christoph Spengel (ZEW und Universität Mannheim), Telefon 0621/181-1704,

E-Mail spengel@uni-mannheim.de

Maria Theresia Evers (ZEW), Telefon 0621/1235-172, E-Mail maria.evers@zew.de