Zusätzliche Rückstellungen für Unternehmenskredite bei deutschen Banken erforderlich

ForschungZEW-Finanzmarkttest offenbart gestiegenen Konsolidierungsdruck

Finanzmarktexperten/-innen erwarten eine Zunahme an Kreditausfällen und die Notwendigkeit zusätzlicher Rückstellungen für Unternehmenskredite bei den deutschen Banken in den kommenden sechs Monaten. Sie gehen zudem davon aus, dass die Konsolidierung unter den Sparkassen und Genossenschaftsbanken leicht zunehmen wird. Dies zeigt eine Auswertung der Sonderfrage im aktuellen ZEW-Finanzmarkttest, an der sich 189 Finanzmarktexperten/-innen im März 2021 beteiligt haben.

Die staatlichen Maßnahmen zur Bekämpfung der wirtschaftlichen Folgen der Corona-Pandemie wie die Aussetzung der Insolvenzantragspflicht, die Liquiditätshilfen oder die Kreditprogramme stabilisieren die deutsche Wirtschaft weiterhin. Doch geht die Bekämpfung des Virus mit großen wirtschaftlichen Einschnitten einher, die teilweise erst beim Auslaufen der Hilfsmaßnahmen zu Tage treten werden. So besteht die Gefahr, dass es zeitverzögert zu mehr Insolvenzen kommt, weil Unternehmen durch die angehäufte Kreditlast in Rückzahlungsschwierigkeiten geraten. Aus Sicht der Finanzmarktexperten/-innen werden Kreditausfälle im deutschen Bankensektor auf Halbjahressicht zunehmen.

Bewertung von Kreditausfällen fällt positiver aus

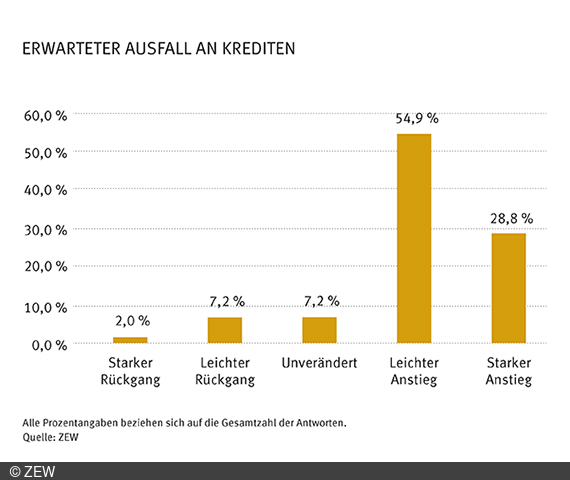

Bezogen auf die Anzahl der ausfallenden Kredite erwarten 55 Prozent der Befragten einen leichten Anstieg und 29 Prozent einen starken Anstieg. Beim ausfallenden Kreditvolumen gehen 62 Prozent von einem leichten und 17 Prozent von einem starken Anstieg aus.

In der ZEW-Finanzmarkttest-Umfrage vom Dezember 2020 hatten allerdings noch 45 Prozent der Finanzmarktexperten/-innen einen starken Anstieg der Anzahl der ausfallenden Kredite erwartet. Einen ebenfalls starken Anstieg des ausfallenden Volumens hatten damals noch 25 Prozent der Befragten prognostiziert. „Die deutsche Wirtschaft schiebt einen Berg an möglichen Unternehmensinsolvenzen vor sich her, von dem wir bisher nur die Spitze sehen. Im Bankensystem werden die negativen Auswirkungen der Pandemie aufgrund der zunehmenden Dauer und der Hilfsmaßnahmen erst langsam und über einen längeren Zeitraum hinweg zu spüren sein“, erläutert Dr. Karolin Kirschenmann, stellvertretende Leiterin des ZEW-Forschungsbereichs „Internationale Finanzmärkte und Finanzmanagement“.

Banken müssen Risikovorsorge aufstocken

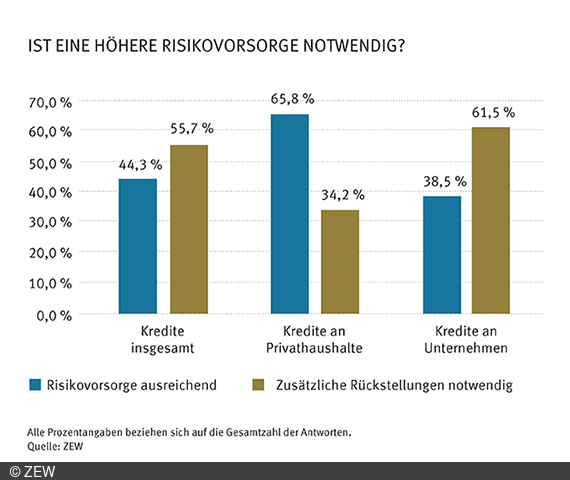

Die deutschen Banken werden zusätzlich vorsorgen müssen, um potenzielle Kreditausfälle abdecken zu können, so die Sicht der Finanzmarktexperten/-innen. Demnach erwarten 61 Prozent der Befragten, dass weitere Rückstellungen für Unternehmenskredite erforderlich sein werden. Für Kredite an Privatpersonen halten dagegen nur 34 Prozent der Befragten zusätzliche Rückstellungen für nötig. „Einige Banken haben in der Zwischenzeit ihre Risikovorsorge aufgestockt. Außerdem ist die Eigenkapitalausstattung generell seit der Finanzkrise gestiegen. Doch scheint das immer noch nicht auszureichen“, sagt ZEW-Bankenexpertin Kirschenmann. Die Corona-Krise und die aus ihr resultierenden erwarteten Kreditausfälle könnten sich auch auf die deutsche Bankenlandschaft auswirken und den bestehenden Trend zur Konsolidierung beschleunigen. So erwarten 58 Prozent der Befragten eine leichte Zunahme der Konsolidierung bei den Sparkassen, 15 Prozent der Befragten sogar eine starke Zunahme. Bei den Genossenschaftsbanken ergibt sich dasselbe Bild: Hier erwarten 57 bzw. 15 Prozent eine leichte bzw. starke Zunahme der Konsolidierung.